副業アドバイザーのとんろんです。

本日は、「会社員に副業をお勧めする4つの理由」についてご紹介します。

会社員の可処分所得は、度重なる増税や、政府が打ち出した働き方改革による残業時間の減少により徐々に目減りしてきていますし、将来的には少子高齢化の影響で、年金受給に関して常に不安が付きまとっています。

本業の収入がなかなか上がらずに悩んでいる会社員の生活を好転させるためには、副業を始めることがお勧めです。

以前は大半の企業が副業を禁止していましたが、幸いにも政府が2018年に「モデル就業規則」を改定したことで、多くの企業で副業解禁の流れが促進しました。

この年は『副業元年』と呼ばれ、一人一人の働き方を見直す企業が増えたことで周知されています。

そこで本記事では、会社員に副業をお勧めする4つの理由について、1つずつ解説します。

増税により可処分所得が減ったから

会社員に副業をお勧めする1つ目の理由は、個人の給与所得に対する度重なる増税により可処分所得が減っているからです。

日本の会社員は、所得税や社会保険料を給与から天引きで源泉徴収されているので、少しずつ税負担が増えても実感が湧かないかもしれません。

年間の納税額の過不足についても、会社で年末調整を行っているので、個人に関わる住宅ローン減税にしても、生命保険料控除にしても、必要な書類を会社に提出しさえすれば、あとは会社が国への報告を済ませてくれます。

一見面倒が無く便利なように思えるかもしれませんが、よく会社員の収入は「ガラス張り」と呼ばれている所以です。

月の給与から源泉徴収されている所得税の例でみてみると、仮に30才独身者で社会保険控除後の金額が30万円だった場合、2010年の月間所得税額は8,250円でしたが、2020年には8,420円になり2.06%の増税となっています。

なお給与所得が年収850万円を超える会社員は、2018年度の税制改革により基礎控除上限の引き下げが行われ、さらに税負担が増えました。

また社会保険料も直近10年間で、給与の総支給額に対する健康保険料率が10.99%(9.48%)から11.64%(9.84%)に増え、厚生年金保険料率が16.412%から18.300%に増えています。

*健康保険料率は組合ごとに差異があります。

*()内は、介護保険第2号被保険者に該当しない場合です。

さらに、1989年に初めて導入された間接税である3%の消費税は、2019年秋にはついに10%にまで上がりました。

残業時間の減少で、収入が少なくなったから

会社員に副業をお勧めする2つ目の理由は、残業の減少で収入が少なくなってしまっているからです。

政府が「働き方改革」を推進したことにより、多くの国内企業が社員の残業時間を減らす方向へ動いています。

今まで残業をたくさん行うことで、その残業代を生活のあてにしていた家庭には大きな痛手で、それまで専業主婦であった配偶者が働きに出たり、既にパート・アルバイトをしていた人は複数を掛け持ちしたりしています。

将来受け取れるはずの年金受給が不透明だから

会社員に副業をお勧めする3つ目の理由は、将来受け取れるはずの年金受給予定が不透明だからです。

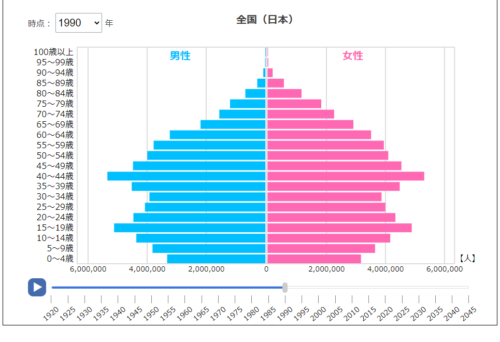

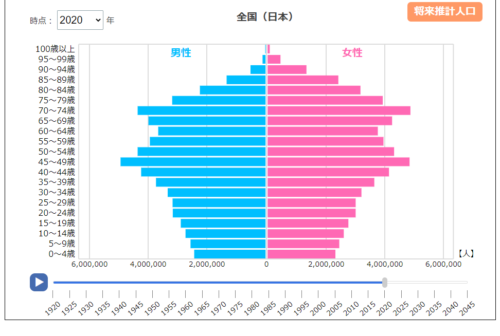

下記2つの図を比較すると、この30年間で日本の年齢別人口分布が大きく変化していますね。

30年前に比べて、高齢者が増えて就労人口が減っているのがわかります。

出典:統計ダッシュボード(https://dashboard.e-stat.go.jp/)

出典:統計ダッシュボード(https://dashboard.e-stat.go.jp/)

出典:統計ダッシュボード(https://dashboard.e-stat.go.jp/)

出典:統計ダッシュボード(https://dashboard.e-stat.go.jp/)

年金制度の基本設計が数十年前のままで、途中に何度か制度を改正してはいるものの、少子高齢化による少ない就労人口で多くの高齢者を支え続けていくのは現実的には困難ですし、少子高齢化に対する抜本的な施策もされていません。

過去にも何度か年金受給開始年齢が引き上げられ、受給金額の改定が実施されましたが、今後は更に受給開始年齢が引き上げられ、受給年金額も減額されていく可能性が極めて高いでしょう。

そこで今のうちから副業の準備を開始して、将来的な収入面の不安に対して備えましょう。

会社員が副業をして確定申告すれば、節税になる場合があるから

会社員に副業をお勧めする4つ目の理由は、副業している会社員は確定申告をすることにより節税になる場合があるからです。

副業をする会社員は、その副業により1年間で20万円以上の所得を得れば、確定申告をしなければなりません。

国税庁ホームページ『No.1900 給与所得者で確定申告が必要な人』 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1900.htm

ここでいう所得とは、「売上げから経費を引いた額」です。

例えば副業の売上げが50万円であっても、副業のために掛かる経費が40万円であれば、所得は10万円となりますので、この場合には確定申告の必要はありませんが、確定申告をしておけば税の還付を受けられる場合もあります。

では、仮に副業のために掛かった経費が、1年間で80万円だった場合にはどうでしょうか。

(売上)50万円-(経費)80万円=マイナス30万円で赤字ですね。

この場合でも正しく確定申告を行えば、会社員として年末調整済みの確定税額から税金が還付されます。

どういう事かというと、年末調整後に受け取った源泉徴収票に「給与所得控除後の金額」という欄があると思いますが、会社員の場合、この「給与所得控除後の金額」を基に生命保険料控除等の各種控除項目を差し引いて、1年間の源泉徴収税額が確定されます。

ですが、年末調整後に確定申告を行えば、会社員としての「給与所得控除後の金額」と、副業の事業所得マイナス30万円が合算されますので、課税対象額を30万円引き下げることが可能です。

詳しくは別の機会にご説明させて頂きますが、このように副業を行って事業所得がマイナスになる場合には、本業の会社員の給与に掛かる税金を安く済ませて節税することも可能です。

副業に限らずどんな事業でもそうですが、開業当初1~5年の間は赤字が出てしまう事はよく有る事です。

なお、青色申告をしていれば、決算時の損金は10年間繰り越せます。

まとめ

今回は、「会社員に副業をお勧めする4つの理由」について書きましたが、いかがでしたか。

バブル崩壊前の好景気時まで続いていた、日本型雇用の特色であった「年功序列・終身雇用」はとっくに崩壊しています。

なにより、政府は老齢年金をあてにしないでくれと言い、会社員が収入面で不満を言い出す前に企業には副業を解禁させ、年金の不足分は自分で手当てしてほしいと言っているのです。

日本国内の名だたる大手企業も、日本を代表する経済団体も、終身雇用は継続できないと宣言しています。

会社員として本業を継続しつつ、副業を行う事は将来的にみて自己保身につながりますので、ぜひ積極的に取り組んでくださいね。

本日の会社員に副業をお勧めする理由のまとめは、以下の通りです。

会社員の給与はなかなか上がらないのに、各種増税により可処分所得が減った

働き方改革により残業が少なくなり、それに伴い収入が減った

将来受け取れる予定の年金が不透明だから

副業をして確定申告をすれば、節税になる場合があるから

次回以降も、副業に関して詳細に考察したいと思います。

ご訪問頂きありがとうございました。

副業アドバイザーの東龍(とんろん)でした。

お問合せ・ご連絡はコチラ

コメント